El 51% de los españoles que utiliza el sistema BNPL lo hace también en tiendas físicas

Tras la crisis sanitaria, los pagos fraccionados forman parte tanto de comerciantes como consumidores. Se espera que este mercado en auge alcance un valor de 250.000 millones de dólares en todo el mundo en 2025. Pero ¿cuáles son las expectativas de los consumidores europeos? ¿Qué características tiene el mercado del pago fraccionado español? Younited, proveedor paneuropeo de crédito instantáneo, responde a estas preguntas en un estudio dedicado a los retos de los pagos fraccionados BNPL (‘buy now pay later’).

La encuesta, llevada a cabo junto al instituto de investigación independiente MixFactory, en Italia, España, Alemania, Francia y Portugal , identifica dos tendencias principales: el creciente interés de los consumidores por los pagos repartidos en un mayor número de mensualidades y la necesidad de conciliar la inmediatez y la protección del consumidor.

Así, el 41% de los consumidores del mercado español que ha llevado a cabo adquisiciones entre 200 y 3.000 euros ha hecho uso del pago aplazado, porcentaje que se sitúa por encima de la media europea (33%). Asimismo, el 35% se muestra abierto a considerar este servicio; y apenas uno de cada cuatro (24%) no contempla esta alternativa de pago.

En España, el 51% de los consumidores que utiliza esta modalidad de pago lo hace especialmente en tiendas físicas, el segundo porcentaje más elevado de Europa detrás de Portugal (59%). Iberia es una excepción, ya que en el resto de los mercados europeos analizados, los encuestados fraccionan sus pagos principalmente para el comercio online. En este sentido, la principal motivación de los usuarios españoles para utilizar el pago aplazado es la gratuidad del servicio (47%). Esta es, sin duda, una de las palancas principales para el impulso de esta forma de pago.

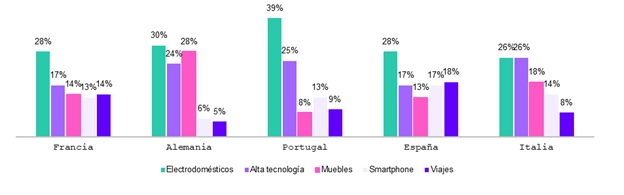

Según los datos ofrecidos por Younited, una amplia mayoría de los españoles (70%) opta por aplazar pagos entre 500€ y 3.000€. La categoría de electrodomésticos, elegidos por el 28%, es la favorita de los españoles. Principalmente, elegimos aplazar estas compras de cinco a doce cuotas (53%). A nivel europeo, nuestros vecinos también prefieren los periodos más largos: el 54% de alemanes e italianos y el 40% de los portugueses. La única excepción es Francia, donde únicamente el 22% de los usuarios elige un plan de siete o más plazos, aunque esto puede deberse a la limitación de oferta con esos planes disponibles.

Confianza e instantaneidad

El 39% de los consumidores españoles asegura que la confianza inspirada por el vendedor es fundamental a la hora de optar por este tipo de servicios. Este factor también es prioritario para los franceses (53%) y los italianos (42%). Siendo menos determinante para el 27% de los portugueses y el 22% de los alemanes.

Asimismo, en España, el 43% considera importante el conocimiento previo de la entidad, factor clave para la contratación de este servicio, y el 14% afirma que se decidió a hacer uso del pago aplazado porque conocía el comercio. De estos datos se concluye que la confianza es el elemento principal, pues seis de cada diez españoles se guían por la confianza en el negocio o en la entidad que lo ofrece.

A corto plazo, teniendo en cuenta el gran número de fintechs que están entrando en este mercado nicho, se comprobará la capacidad de estas compañías de ofrecer una experiencia más segura para los clientes porque está regulada, más homogénea porque es internacional, y única porque es innovadora. Estos factores son decisivos para generar esta relación de confianza.

Por otro lado, la instantaneidad es ahora la norma en el mercado de pagos fraccionados. En España, el 34% de los consumidores de esta modalidad asegura que todo el proceso duró entre uno y tres minutos. Sin embargo, esta inmediatez no es apropiada para la mayoría de pagos con vencimientos largos, en los que a menudo se requiere una verificación más exhaustiva. La experiencia del cliente afecta a la transformación, ya que a mayor número de pasos y tiempo necesario para completar la petición, aumentan los consumidores que se desaniman durante el proceso.

A nivel europeo, en la mayoría de los casos, se requieren dos documentos para realizar un pago fraccionado. Este esfuerzo por ofrecer un viaje fluido al cliente y una respuesta rápida debería ir acompañado de una comprobación de crédito, pero esto solo es necesario para los pagos fraccionados de larga duración (más de 90 días).

En este ámbito, la PSD2 permite un análisis más exhaustivo y rápido de la solvencia, sea cual sea el importe, para evitar el sobreendeudamiento y proteger al consumidor. Lamentablemente, todavía no está disponible de forma sistemática en el proceso de compra. En Francia, solo se ofreció al 26% de las personas que optaron por el pago a plazos, frente al 31% en España, el 32% en Portugal, el 35% en Alemania y el 38% en Italia.

Las cinco principales categorías de productos o servicios adquiridos con pago fraccionado en los mercados europeos analizados por Younited:

Datos clave del estudio en España:

- El 41% de los consumidores que ha hecho adquisiciones entre 200 y 3.000 euros ya ha hecho uso del pago aplazado, por encima de la media europea

- El 51% de los consumidores que ha utilizado el pago fraccionado lo ha hecho en tiendas

- Casi la mitad (47%) opta por esta modalidad por la gratuidad del servicio

- El 39% de los consumidores españoles considera que la confianza inspirada por el vendedor es fundamental a la hora de elegir el pago aplazado

Datos clave del estudio en Europa:

- Más del 70% de los europeos conocen el pago fraccionado

- 1 de cada 3 consumidores lo utiliza (34% en Francia y Alemania, 26% en Italia, 41% en España, 48% en Portugal)

- Las principales 3 razones a nivel europeo para elegir una solución de pago fraccionado: repartir los gastos en el tiempo, equilibrar el presupuesto, llegar a fin de mes